이자율 높이면 조달비용 부담늘까

낮추면 고객수요 놓칠까 전전긍긍

2022년 11월 22일 14:20 대한금융신문 애플리케이션에 표출된 기사입니다.

금리 인상 사이클이 정점에 이르렀다는 판단일까.

은행이 장기예금 상품을 두고 계산기를 두드리고 있다. 고객 유치를 위해 이자를 높였다가 기대만큼 시장금리가 오르지 않으면 조달비용만 비싸지는 결과를 초래할 수 있어서다.

22일 한국은행에 따르면 올해 3분기말 정기예금 잔액 중 만기 3년 이상 장기예금은 17조5991억원으로 지난 1월말 18조7725억원에서 6.25%(1조1734억원) 줄었다.

금리 인상 기조에 투자자 대부분이 방망이를 짧게 잡는 전략을 취했기 때문이다. 한국은행은 올해 총 여섯 번의 기준금리 인상을 단행, 올 초 1.25%였던 기준금리를 3%까지 끌어올렸다.

다만 최근 들어 분위기가 사뭇 달라지고 있다. 한국의 기준금리가 고점에 다다랐다는 분석이 나오면서 장기예금으로 눈을 돌리는 이들이 늘기 시작한 것. 글로벌 투자은행(IB) 모건스탠리는 지난 14일 아시아 경제 전망 보고서를 통해 성장률 둔화를 근거로 한국의 최종금리를 3.25%로 예측한 바 있다.

이에 은행들은 생각이 많아졌다. 그동안 단기자금 위주로 유동성이 돌아 자금 운용에 차질이 생길까 우려했는데, 막상 장기예금으로 고객을 적극적으로 유치하자니 조달비용만 늘게 될까 부담이다.

특히 은행들은 최근 당국 요청에 따라 회사채 시장 안정을 위해 은행채 발행을 줄이는 바람에 예·적금 자금조달 의존도가 더욱 높아진 상황이다.

한 시중은행 관계자는 “예금은 시장금리 동향에 관계없이 만기 때까지 약정한 대로 높은 이자를 지불해야 한다”며 “앞으로 금리가 일정 수준 더 오를 것이라는 데 이견이 없지만, 어떤 속도로 얼마나 오를지 예측이 힘들어 장기예금의 이자율 산정이 어려운 처지”라고 말했다.

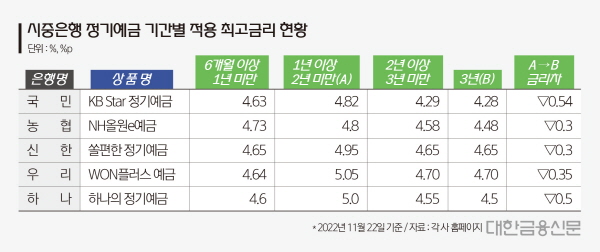

은행들은 일단 장기예금에 보수적 스탠스를 취하는 모습이다. 예금을 오래 맡기면 맡길수록 이자율을 높게 쳐주는 게 통상적이나, 지금은 오히려 만기를 2년 이상으로 잡으면 우대금리를 깎는다.

은행별 대표 정기예금 금리를 살펴보면 이날 기준 1년 만기 상품은 연 4.8~5%, 3년 만기 상품은 연 4% 중반대로 설정돼있다. KB국민은행의 경우 3년 만기 금리가 1년 만기보다 0.54%포인트 낮아 5개 시중은행 중 금리 차가 가장 컸다.

또 다른 시중은행 관계자는 “최근 주택담보대출 수요 증가 등 대출 만기구조 장기화로 만기 매칭 등을 고려한 장기예금 확보가 중요해졌다. 고객들도 고금리 혜택을 최대한 길게 가져갈 수 있는 가입 적기를 고민하는 시점”이라고 짚었다.

그는 이어 “은행은 금리가 더 안 오를까, 고객은 금리가 더 오를까 걱정인 상태다. 애로사항 많은 정기예금을 두고 그야말로 딜레마”라고 말했다.

대한금융신문 안소윤 기자 asy2626@kbanker.co.kr